親人離世,留下來的遺產要如何分配 ? 一般人可能會以為只要是家人都有遺產繼承的權利,但在法律上,遺產繼承的分配方式以有無遺囑的情況來區分,並分為「應繼分」「特留分」兩種計算。

由法律圈團隊一次為你解答遺產繼承的大小事。

遺產要怎麼分配之前,首先要知道誰是繼承人,才能知道誰有繼承權以及該如何繼承,因此,民法的繼承篇中第一條就規定了哪些關係人享有繼承權。

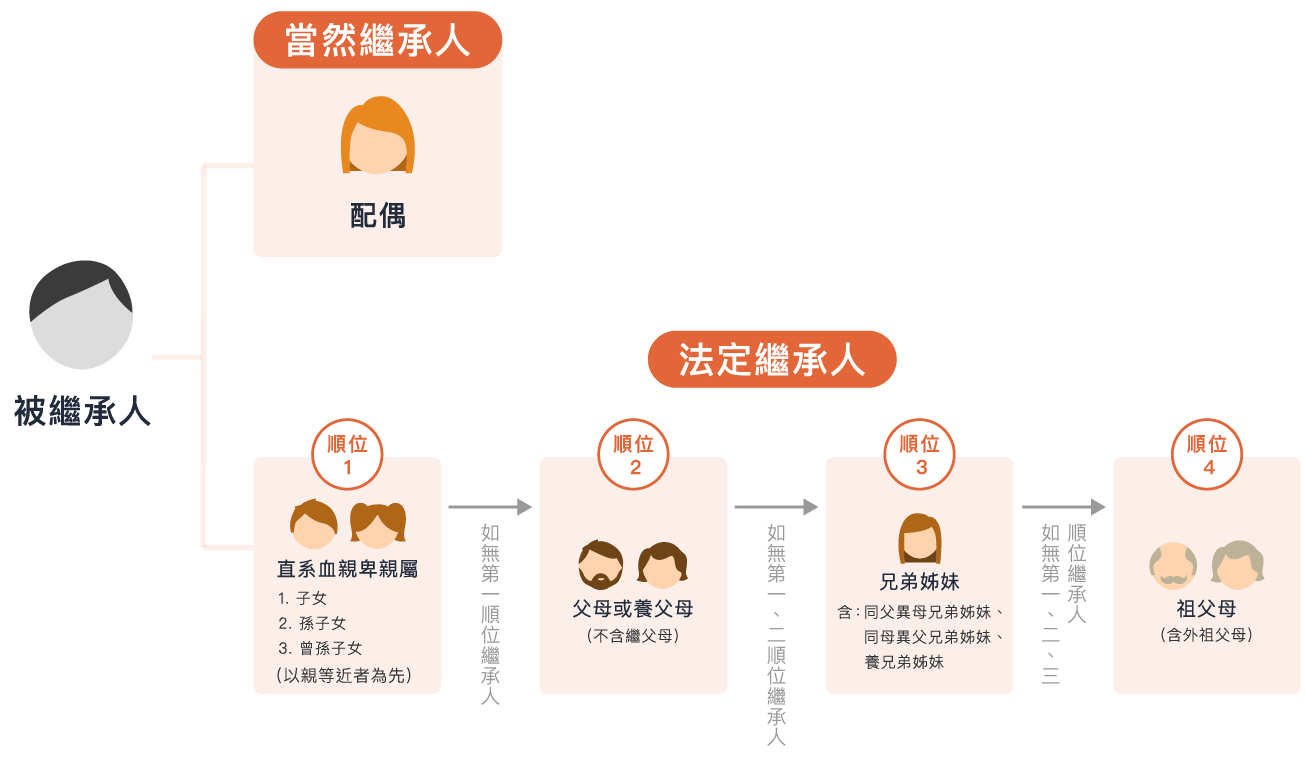

依照民法第1138條規定,除了配偶為「當然繼承人」外,尚有依照被繼承人的血緣親疏訂定不同順序的「法定繼承人」,而先順序之繼承人會排除後順序之繼承人,也就是說,如果前順位的人存在,就由先順位的人繼承遺產,後順位就沒有繼承權。 法定繼承人的順序如下: 第一順序:被繼承人之直系血親卑親屬(包含子女、養子女、非婚生子女、孫子女等),以親等近者優先(民法第1139條);

第二順序:被繼承人之父母(不含繼父母);

第三順序:被繼承人之兄弟姊妹(包含同父異母、同母異父之兄弟姊妹、收養的兄弟姊妹,但兄弟姐妹的子女並無繼承權);

第四順序:被繼承人之祖父母(包含外祖父母)。

遺產的分配方式原則上依照有無遺囑的情況來區分,有「應繼分」「特留分」兩種計算基準:

1. 在被繼承人沒有留下遺囑時,依照民法第1144條規定,各繼承人依照其繼承順位不同,會有不同比例的「應繼分」,若繼承人並沒有其他協議的話,原則上會依照「應繼分」的比例繼承遺產。

2. 若被繼承人有立遺囑,為避免遺產分配不公,保障其他繼承人的繼承權,民法第1223條 : 規定不同繼承順位的繼承人最少應分配的遺產比例,稱為「特留分」。

下列圖表詳列了各順位繼承人「應繼分」及「特留分」的比例:

" 假設今天法寶的父親過世,留下了3600萬的遺產,沒有預立遺囑,配偶也沒有額外財產,遺產該如何分配? ”

應注意的是,需先分配夫妻剩餘財產,再進行遺產分配,如果法寶的父母親沒有特別約定夫妻財產制,就會直接適用「法定財產制」。民法第1030條之1第1項規定:「法定財產制關係消滅時,夫或妻現存之婚後財產,扣除婚姻關係存續所負債務後,如有剩餘,其雙方剩餘財產之差額,應平均分配。但下列財產不在此限:一、因繼承或其他無償取得之財產。二、慰撫金。」

遺產分配計算方式如下

[ 第一順位 ] :扣掉夫妻剩餘財產分配1,800萬後,剩下的1800萬由配偶跟第一順位繼承人的人數加起來均分,例如子女有2人,則由配偶與子女3人均分1,800萬 ; 如配偶不在世,則由子女2人平分3,600萬。

[ 第二順位 ] :如無第一順位繼承人,扣掉夫妻剩餘財產分配1,800萬後,剩下的配偶先得一半900萬,另一半900萬再平均分給第二順位繼承人,例如父母各得450萬;如配偶不在世,第二順位繼承人依人數均分3,600萬。

[ 第三順位 ] :如無第一二順位繼承人,扣掉夫妻剩餘財產分配1,800萬後,剩下的配偶先得一半900萬,另一半900萬再平均分給第三順位繼承人,例如弟妹各得300萬;如配偶不在世,第二順位繼承人依人數均分3,600萬。

[ 第四順位 ] :如無第一~三順位繼承人,扣掉夫妻剩餘財產分配1,800萬後,剩下的配偶先得2/3為1,200萬,剩餘600萬再平均分給第四順位繼承人,例如祖父母2人各得300萬;如配偶不在世,第四順位繼承人依人數均分3,600萬。

[沒有法定繼承人] : 配偶獨得3600萬。

Q1. 遺產可以只留給一個人或是不留給子女嗎 ?

A : 民法仍有設有「特留分」之限制,也就是即使立了遺囑,仍不得侵害有關特留分的部份。

1. 若立遺囑只將遺產留給其中一位子女,雖不致使整份遺囑無效,但其他子女或配偶等法定繼

承人仍得主張特留分,取得應得比例遺產。

2. 可透過生前贈與財產的方式,將遺產留給特定子女,但仍有兩件事情要注意:

Q2. 如果遺產分配方式談不攏怎麼辦 ?

A : 繼承事件中,由於遺產分割協議必須經過所有遺產繼承人同意才能成立,若有部分繼承人因為分配方式未達成共識,遺產就無法順利分配。繼承人必須訴請法院「裁判分割」,也就是說請法院依據民法規定作出判決,妥善分配遺產,達到成功分割遺產的目的。

Q3. 若被繼承人的子女先過世了,孫子女能繼承被繼承人的遺產嗎?什麼是代位繼承 ?

A : 答案是可以的。所謂代位繼承,是指被繼承人的直系血親卑親屬在繼承前死亡或喪失繼承權,其直系血親卑親屬可代其繼承。例如 : 父親較早過世,當爺爺或奶奶過世時,孫子就可以代位繼承爺爺奶奶的部分財產;但若是父親和爺爺或奶奶同時過世,因為不符合代位繼承的要件,孫子就只能和母親一起均分父親的財產。*注意,代位繼承只能發生在「第一順位繼承人比被繼承人早過世」的狀況,其他順位的繼承人的直系血親卑親屬並無法代位繼承

Q4. 遲遲不辦理繼承登記會怎麼樣嗎 ?

A : 自繼承開始之日(被繼承人死亡)起,超過六個月未辦理繼承登記及遺產稅申報,將會有相關的行政處罰。

繼承人如收到地政機關主動通知申辦繼承的公文,應盡快於期限內辦理登記,以確保自身財產權益,避免因逾期未辦理繼承登記而被課予罰鍰,或是列冊管理15年後被公開標售不動產。(法律雖然有規定遺產在1200萬以下不用繳稅,仍要在時間內向國稅局申報。)

另一方面,不動產在未辦理繼承前,無法做任何處分,且時間越久可能產生的繼承關係人更多,增加處理的困難度。

※ 依土地法第 73 條第二項規定:繼承登記得自繼承開始之日起,六個月內為之。聲請逾期者,每逾一個月得處應納登記費額一倍之罰鍰,但最高不得超過二十倍。

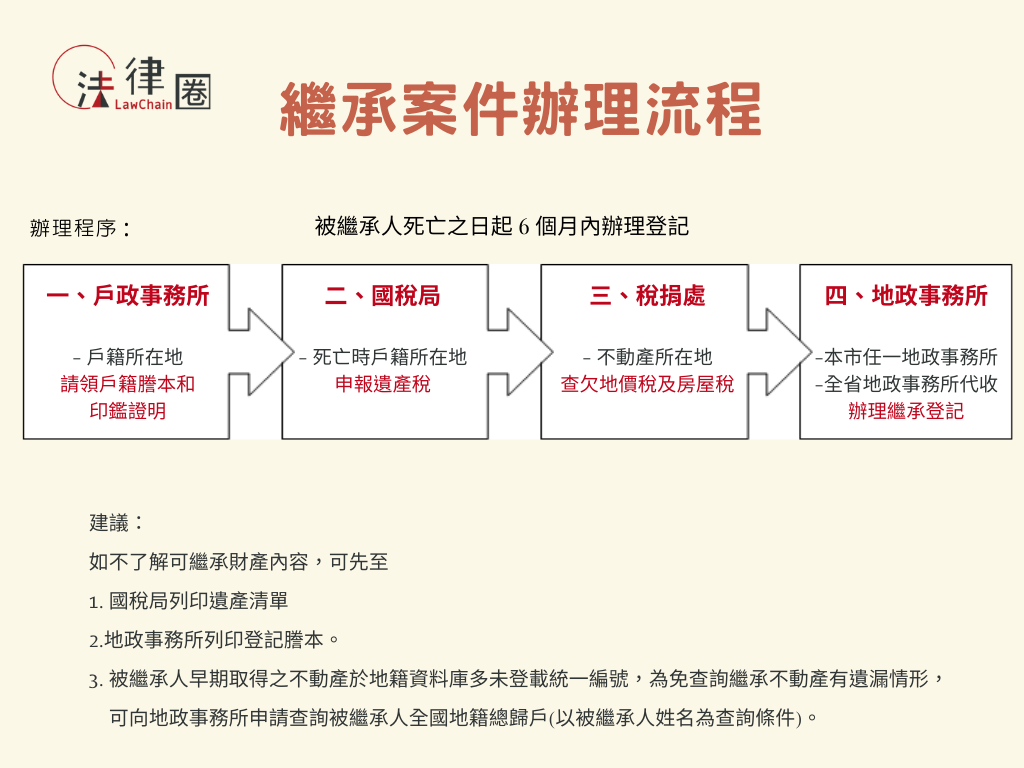

(一) 辦理程序 :

1. 至戶政事務所,申請被繼承人死亡除戶之戶籍謄本,與各繼承人現戶戶籍謄本(及印鑑證明)。

2. 向被繼承人死亡時戶籍地國稅局申報遺產稅。

3. 持遺產稅免稅證明書或繳清證明書,洽不動產所在地稅捐處查欠地價稅、房屋稅。

4. 完稅後再至地政事務所辦理過戶。

(二) 應附文件 :

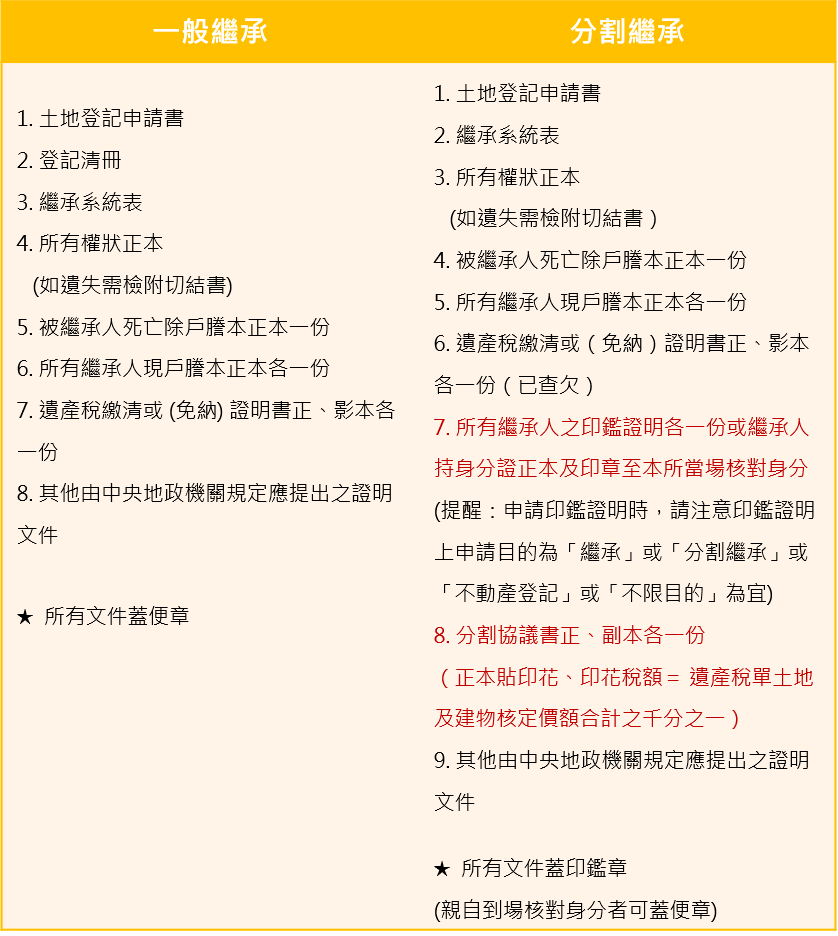

1. 繼承登記:

① 申請人應準備申請書

② 登記清冊

③ 繼承系統表

④ 被繼承人與繼承人之戶籍謄本

⑤ 遺產稅繳清(免納)證明書或不計入遺產總額證明書

⑥ 其他依規定應附文件

(如拋棄繼承證明文件、法院選定特別代理人之有關文件及其身分證明)

⑦ 如委託代理人辦理,代理人需備身分證正本及印章

2. 分割繼承登記:

除準備繼承登記之文件外,應另行檢附遺產分割協議書正副本各1份,正本並貼足不動產權利價值總額1/1000之印花稅,及全體繼承人之印鑑證明

(或土地登記規則第41條所定各款情形)。

以上規定依地政機關最新公告為準

避免遺產分配紛爭,首要的步驟就是釐清誰是繼承人,再來就可依民法規定確認繼承的順序和遺產比例了。若遇到例外狀況,無法直接從文章中獲得解答,可利用平台上法律諮詢服務

法律圈編輯部

最新文章

編輯精選

關閉